你知道在投资中,确定性最强,最立竿见影的提高收益率的办法是什么吗?是避税!假设你有10万美元,每年12%的回报。如果不交税的话,30年后,你将坐拥300万美金。但如果交上30%的资本利得税,30年后,你就只有112万,这近200万的差距,就是避税和不避税的区别。

在投资中,哪有这种好事儿,说你只要做了就一定能赚钱的?没有!但是合理避税他确实就能帮你实现这个效果!而且这个效果,还能在日积月累中,同样去实现复利效应,为你成倍的积累财富!然而,就是这么重要的一个提高收益率的手段,却很少有人真正了解,还经常被我们投资者所忽视。

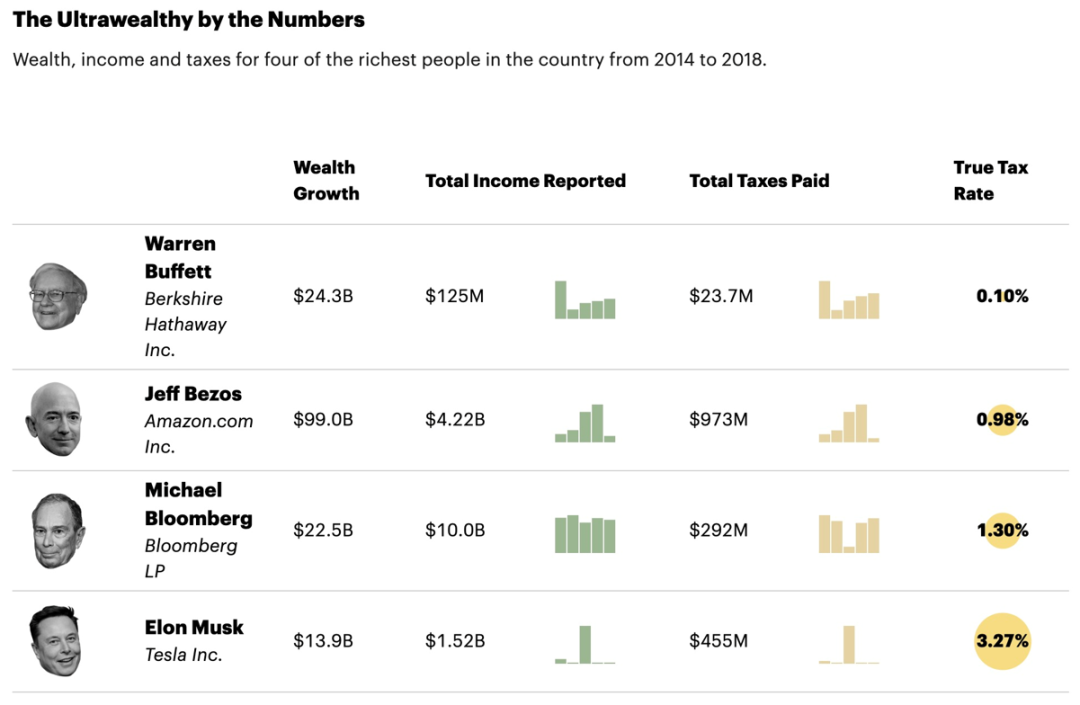

在美国,最富有的这些富豪们,他们平均的税率就只有3.4%。像巴菲特,他的真实税率就只有0.1%,贝佐斯是0.98%,而马斯克则是3.27%。远远低于我们这些普通人。巴菲特就亲口承认说,他交的税率还不如他秘书交的多。总有人说,这个世界,就是富人越富穷人越穷。这话没毛病,但作为普通人,与其去怪罪这个不平等的世界,还不如去学习一些真正有效的致富手段。而合理避税就是你致富路上,必经的一道关卡。

今天,美投君就打算给各位看官来好好讲一讲,我们普通投资者究竟应该如何合理的避税?咱们今天这期视频会非常的干货,我们会深扒这些亿万富翁的避税方式,然后从中给大家找出,我们普通人也能够借鉴的方法。我也会分享一些我个人行之有效的避税方式。相信不管你是初入股市的小白,还是久经市场的高手,都能够从本期视频中获益。多说一句,咱接下来讲的内容,主要是针对美国的税法来讲的,不过这些税务规则在大多数其他国家都大同小异,只是税率可能有所不同而已,思路肯定都是可以借鉴的。而具体的税务规划,美投君还是建议去找当地的会计师进行咨询。

亚马逊贝佐斯的避税方法

今天,咱们既然是要找富豪学习避税,那么咱们就得找一个,将避税做到极致的人学习。谁呢?就是贝佐斯。贝佐斯避税,可以说是避到了让人咬牙切齿的地步。有美国民众为了表达不满,甚至跑到白宫门口挂标语“tax me if you can”,意思就是说,你收我个税试试!这就是在反讽贝佐斯在避税上的嚣张。确实,贝佐斯避起税来那可以说是无所不用其极。在2011年,贝佐斯就通过一系列的避税手段,竟然给自己上亿的收入给彻底抵扣掉了。当年,贝佐斯不仅没有交任何个人所得税,更夸张的你们知道是什么吗?他居然还领了4千多美元的育儿补贴!你说这能不招人恨么?

那问题来了,贝佐斯他究竟是怎么做到的呢?

贝佐斯这种富豪挣钱,和我们普通人不一样。我们普通人挣钱的大头就是工资,而只要是工资你就必须要交两大类税,一个income tax,个人所得税,另一个是social security也就是社保。这俩加起来,少说也得有百分之二三十的税,高的能有百分之四五十。但贝佐斯不同,它从亚马逊拿的收入只有区区8万美元,我们相信屏幕前的很多看官可能拿得都比他多。

是的,富豪们是不靠工资拿钱的,因为这类收入就是要交太多税了,那他们靠什么呢?靠借债。具体的玩法比较复杂,美投君这里给大家简单解释一下。

像贝佐斯,他虽然不从亚马逊里拿工资,但是他会从亚马逊拿股票和期权。贝佐斯有超过90%的净资产,都是亚马逊的股票或期权。而股票和期权,只要你不卖,那就是不会触发资本利得税的,相当于是你一分钱的税都不用交。但光有股票和期权也不行,毕竟你不能花着股票去买牛奶对吧?那怎么办呢?他们就会去找银行来借钱。

贝佐斯坐拥价值几百亿的亚马逊股票,那银行自然很乐意给他借钱,只要他能抵押自己的股票就可以。而且对于这种高净值用户,银行的利率给的还非常多低,据说最低的时候利率都不足1%。但利率低其实不是关键,关键是,贝佐斯通过这样一种手段,将本来需要交50%以上个税的工资,变成了只需要交个位数利息的借债了。就比如说他现在要拿100万,如果发工资的话他可能得交50万的税,而如果管银行借,就按5%的利息算,那他也就是交5万的利息,成本直接差了10倍!这种情况下,就是银行管贝佐斯收10%的利息,他也是非常划算的。

而对于贝佐斯来说,即便他已经有了如此低的利率,他也没有忘记避税。根据美国的税法,你的利息支出在某些情况下,是可以抵扣你的一部分投资收入的。像2011年,贝佐斯之所以能够一分钱税不交,就是因为他把自己投资赚得的,4600万美元的收入,经过一系列复杂的财务规划,就全部用利息支出给都抵消了。

说到这儿可能有看官要问了,那你说他借的这些钱都不用还吗?还真就不用。只要贝佐斯还活着,那他就可以一直靠抵押股票来refinance,也就是借新债还旧债,直到他去世为止。而就是去世后,虽然还有遗产税这道坎,但这些富豪们也都有自己的避税手段,可以用极低的成本再将财富过继给自己的子孙,比如说家族信托基金就是一种非常常用的方式。这里又有太多细节了,咱们今天不展开讲。

Buy Borrow Die

所以你看,贝佐斯通过借债这种方式,不仅大幅降低了自己的现金使用成本,成功避开了个人所得税,而且还保留了自己不断增值的股票,避开了资本利得税,并且最终还能够通过家族信托的方式,把资产过继给子孙,避开遗产税。这套方法可是让他给玩明白了。而这样的避税方式还有一个它自己的名字,叫做buy-borrow-die。在美国,不仅贝佐斯这么玩,像马斯克,扎克伯格这些富豪也都是这样操作的。整个过程,税局拿他们毫无办法,因为所有的避税操作都是合理合法的。现在我们了解了这套buy borrow die的避税方式,那我们普通投资者能够借鉴吗?当然可以!完全照抄肯定不行,毕竟我们不是所有人都有一家上市公司,也不是所有人都能有自己的家族信托基金。但其实不需要这些,我们也能够一定程度上复刻这些富豪们的避税方式。这里我想给大家举一个我自己的例子,也是我认为基本所有投资者都能够参考的案例。

老观众都了解,AI赛道是我在20年开始就着重关注的赛道,当时我还特别做了多期视频给大家分享这其中的机会。从那时起,我个人就积累起了大量AI赛道相关的股票,其中就包括了现在表现不俗的英伟达,Palantir这样的股票。经过了长时间的积累,在这些股票身上我已经积累了大量的浮盈。

前段时间,由于家里添丁,我呢,就打算买一套大一点的房子。买房的首付那自然就是一大笔钱,而我平时多数的资金又都放在股票账户中。这时要是卖股票,那我这些浮盈很多就不得不转化成,需要打税的capital gain了,这将会是一大笔的税要交。但不卖股票的话,我手里又没有那么多现金。那怎么办呢?

其实这时,贝佐斯这种buy borrow die的避税方式就能派上用场了,我将其称之为是山寨版的buy borrow die。我当时就利用我券商的margin账户,以股票作为抵押,往外借钱。在美国,这些大公司的股票,有50%的价值都是可以拿出来做抵押的。也就是说,如果我有10万美元的英伟达的股票,那么我的margin账户里,最多就可以借出5万美元的现金。我自己人在加拿大,抵押的比例稍微有点不同,但是规则是一样的,都可以借出来现金。

我使用的券商这笔借款的利率,大概就在5%到6%之间,往后随着美联储继续降息,这个利率应该还会有所下降。而券商里的利息支出,在交税的时候,还可以为我抵扣一部分当年的股票分红或着是利息收入。但这些都不是重点,重点是,不管怎么样,我要交的这个利息成本,绝对都是比我卖股票要交的税要低的多得多的。这样我就既避免了卖股票触发的资本利得税,同时也筹措出了足够的资金来用做买房的首付。

而往后,我每年再挣得钱,就可以再不断注入回这股票账户中。市场不好的时候,我就还还债。市场好的时候我就再投资,像这两年市场好,我借出来的钱,没过多久就被股票的升值给全部cover了。总之,这样的避税操作,肯定是比你卖股票要灵活的多。

事实上,这种做法,不仅可以用在凑首付这种一次性的大笔支出中,也可以用在我们平时的生活支出中。经常买游艇的看官应该都知道,这也是一种非常适合buy borrow die的场景。此外,我们买个车,或者全家出国旅个游,甚至平时买衣服买鞋的支出,也都可以用类似的方式。

不过,有一点风险大家必须要留意!咱们上面说的这种做法,和贝佐斯的buy borrow die最大的不同是,你必须要自己时刻控制好你自己的持仓风险。从券商里借钱出来,本质上 是给你的投资加杠杆。如果说你有10万英伟达的正股,那借个两三万现金出来其实问题也不大,但你要真是可着这5万的上限借,或者你本身就有大量高风险的股票或着是期权,那么风险就相当高了,到时股价稍微一波动你可能就有爆仓的风险。咱可不能为了省税,把自己置于一个更大的风险当中,这就是丢了西瓜捡芝麻的事了。

快船老板鲍尔默的避税方法

在美国,还有这么一位将避税玩到炉火纯青的富豪,也是鼎鼎大名,他就是前微软CEO,史蒂夫鲍尔默。他还有一个身份,可能很多华人更为了解,那就是NBA洛杉矶快船队的老板。那你们知道鲍尔默为什么要在10年前,用20亿美元的天价买下快船队吗?很大一部分原因就是避税!鲍尔默买快船,堪称是美国富豪界教科书本的避税策略。快船这只球队,一年的收入大概是4亿美金,光球员的薪资就要花掉2亿,再加上球馆的运营维护,各类营销,以及运营的支出,球队每年在账面上都会产生巨额的亏损。

那为什么鲍尔默会买下这么一个不赚钱的生意呢?像鲍尔默这样的富豪,他肯定不可能只有NBA球队这一个生意,他还有大大小小的各种其他生意,每年都有巨额的利润需要交税。而快船队每年产生的这些亏损,就刚好可以为他其他的经营利润进行抵税。

但鲍尔默也不傻,他不可能真的买一个不赚钱的生意。快船的不赚钱,只是账面上的。NBA球队坐拥大量的有形和无形资产,这些资产每年都会有巨额的折旧成本。比如快船的球馆Intuit就是老板鲍尔默自己拥有的,总投资超过20亿,那每年的折旧少说也得有几千万。而快船的无形资产更多,类似于商誉(goodwill)这样的无形资产的折旧,还有更大的财务腾挪空间,而这些成本才是导致快船账面亏损的主要原因。而抛开这些,实际上,快船每年都会给老板,产生源源不断的正向现金流。

而与此同时,由于处于洛杉矶这种完美的地段,再加上球队本身的商业价值,也使得这只球队的市场价值水涨船高。据统计,现在快船队的总市值已经来到了55亿美元,比10年前鲍尔默买入时20亿的价格,已经翻了近3倍。

所以你看,快船队这笔投资,不仅市值在不断提升,而且还不断的产生正向的现金流。而最为关键的是,这样一笔优质的投资,还能给鲍尔默每年抵扣上亿美元的企业税。小时候看球时不理解,替富豪操着球员买贵了的闲心,现在才知道,在我给富豪操心亏损的时候,人家早就笑的合不拢嘴了。

Tax Loss Harvesting

那这样一种避税方法,是我们散户能借鉴的了的吗?毕竟对咱普通人来说,别说买球队了,就让我买张球票,都得再三掂量掂量。美投君想告诉各位的是,其实咱普通人,也是可以借鉴这样的思路来进行避税的,而这种方法就叫做tax loss harvesting,接下来为了方便介绍,咱们就叫做TLH。鲍尔默这种避税方法,本质上就是找一些优质的资产,但是是那种可以带来亏损的优质资产来进行抵税。那对于我们普通投资者来说,我们就可以在好股票亏钱的时候,将其卖出,故意去产生一些亏损,来同样实现抵扣税务的目的。

你比如说,比特币它就是一个很容易大涨大跌的投资品,如果你长期看涨比特币,那与其说一直持有,死跟着他一起涨跌,不如阶段性的在比特币进入熊市时卖出,来特地做一些亏损。比如它跌了个30%你就把他卖了,这样它产生的亏损就可以为你的盈利来抵税。如果你还继续看好比特币,那之后再找机会买回来就是了。

不过有一点需要咱投资者特别注意,税局为了避免大家都这么操作去避税,他特地规定投资者,不能在卖出股票后马上买入来避税。这个时间不能短过31天。这种超短时间的买入卖出就被称之为是wash sale。所以你卖出股票后,至少要等个31天后再买入。那如果你怕这31天内出现什么变故怎么办呢?其实也可以找一些替代品的。比如你卖了比特币,去买个coinbase的股票,他俩本身相关性就比较强,过了31天你再把他两换回来。当然了,这种方法,它也有一定概率被税局认为是wash sale,因为最终的解释权永远在他们手里。最保险的办法就是等31天后再买入。对于比特币来说,他的熊市和牛市的持续时间都很长,其实不找替代品也完全不会有任何问题。对于多数股票来说也都是如此。大家知道这个风险即可,也不用过于担心。

这是股票TLH的方法,如果你是期权交易的高手,那么高阶的covered call交易,其实也是一种极佳的TLH手段。Covered call是一个典型的看涨策略,只要股价上涨你就能够持续赚钱。但是由于有sell call的存在,在股价上涨时,虽然你的正股是不断升值的,但是sell call也很可能会不断带来一些亏损。总的来说你一直在赚钱,但是sell call却能够给你带来一些亏损来避税,这便完美复刻了鲍威尔买快船队的效果。

我个人在投资时,就非常喜欢用Covered call(CC)。这些年来CC也成功帮我省下了不少的资本利得税。目前为止,我个人感觉CC避税的效果是非常好的。

说到这儿,可能有看官会好奇了,为什么明明自己的股票能赚钱,非要用CC来制造亏损呢?会不会为了避税而得不偿失呢?事实上,CC最大的作用并不是为了避税,而是为了提高股票的收益风险比。高手利用期权,绝不会仅仅单纯为了增加收益,而是为了将收益风险比最大化,能够更长久,更安稳的投资。这便是为什么我一开始强调,是高阶的CC策略才符合TLH的条件。由于这不是今天的重点,咱们不展开讲。我也不建议没有期权经验的看官,盲目采用期权来避税。如果你有足够的期权交易经验,那么CC绝对是一个很好的避税手段。

结语

到这里,这两种我们普通投资者能够借鉴的,富豪的避税策略就都跟各位看官介绍完了。他们分别是buy borrow die,和tax loss harvesting。最后,我们整体来看,你会发现,如果你学会了这两种避税方法,它几乎就已经全部cover了你大部分的投资场景了。首先buy borrow die告诉我们,为了避税,你需要尽可能的别卖股票,有需要的话就借钱来花销。借钱的利息不仅可以抵税,最关键的是,借钱花销能够大幅降低你的现金使用成本。从百分之大几十的资本利得税,降到了只有个位数的利息成本。

但必须要注意的是,使用这种方法,你得有足够的控制杠杆风险的能力。如果没有的话就少借一点,或者大不了卖些股票交点税。千万不要为了避税,将自己至于一个更大的风险当中。美投君这里可不是要鼓励大家无脑加杠杆,风控是一切投资手段的前提!

如果说buy borrow die,是让我们尽可能别卖股票,那么tax loss harvesting,就是告诉我们在迫不得已要卖股票时,应该如何选择。答案很简单,就是卖亏损的股票,用亏损来抵税。而另一方面,在好股票亏损的时后,我们也得留一根避税的敏感神经,因为这正是卖股票做亏损的好时候,如果条件允许,可以在相对安全的情况下,暂时卖掉股票,主动产生一些亏损来避税,之后再适时买回。

你会发现,这两种方法都不是无脑操作就行的,都需要你有一定的,但是最基础的对投资的判断力。是否适合自己,还需要各位看官自己评判。但话又说回来,这世上哪有什么免费的午餐呢?现在方法咱已经有了,想必通过一定的积累,这些避税的方法一定能够在你投资路上为你提高收益。

文章末尾固定信息